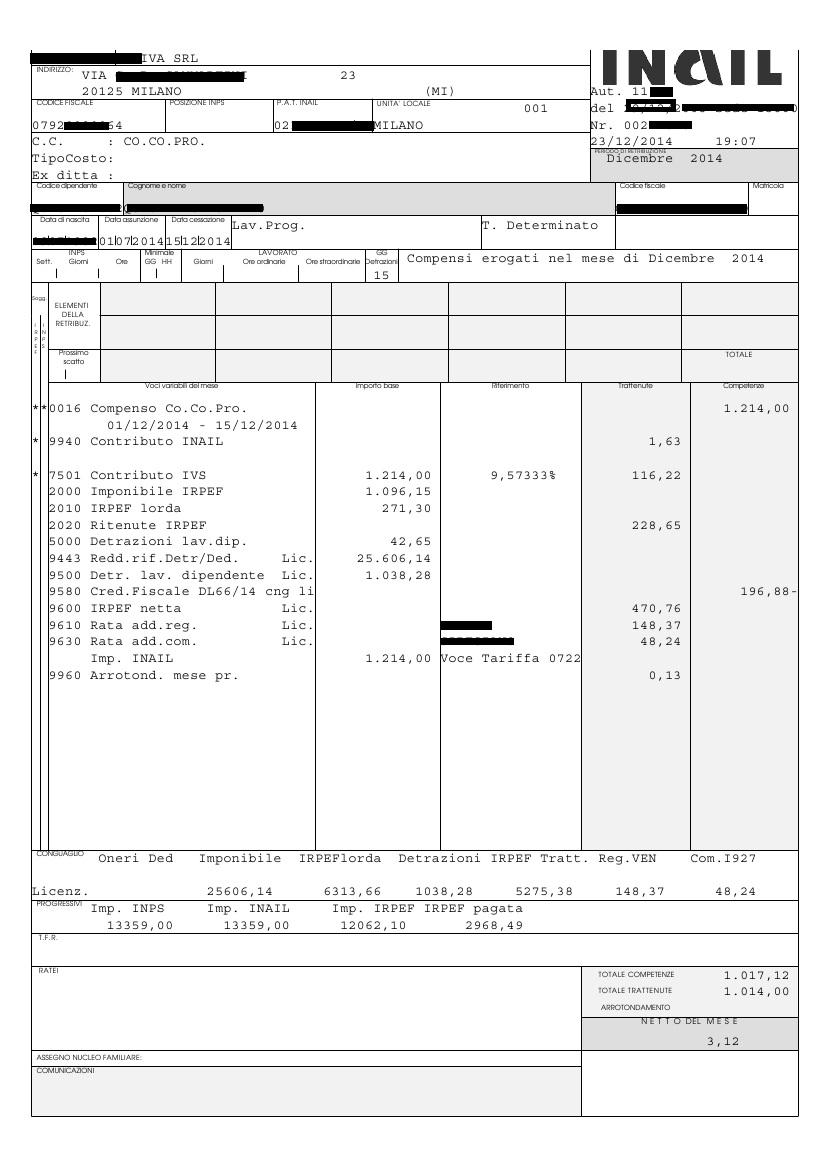

Sentenza Cassazione Lavoro n. 21699 -2018: non esiste una presunzione assoluta di corrispondenza della retribuzione percepita dal lavoratore rispetto a quella risultante dai prospetti di paga. Le buste paga sottoscritte dal lavoratore con la formula "per ricevuta" costituiscono prova solo della avvenuta consegna dello specifico documento e non anche dell'effettivo pagamento, che deve essere provato diversamente dal datore di lavoro. Questo il principio riaffermato dalla Cassazione nella sentenza n. 21699 -2018, con numerosi precedenti conformi.

Il caso in particolare riguardava un lavoratore che vantava verso l'azienda differenze retributive e per t.f.r. per complessivi 26.831,41 euro. All'esito della prova testimoniale, il giudice del lavoro rigettava la domanda del lavoratore mentre la Corte d'Appello accoglieva il suo ricorso.

I giudici della Cassazione hanno rigettato il ricorso dell’azienda, basandosi sull’orientamento giurisprudenziale maggioritario secondo cui l’obbligo, previsto a carico del datore di lavoro dall'art. 1 della legge 5 gennaio 1953 n. 4, di consegnare ai lavoratori dipendenti all'atto della corresponsione della retribuzione un prospetto contenente l'indicazione di tutti gli elementi costitutivi della retribuzione, non fornisce la prova dell'avvenuto pagamento: infatti non sono sufficienti le annotazioni contenute nel prospetto stesso, e se il lavoratore contesta che il pagamento sia avvenuto spetta al datore di lavoro la prova rigorosa dei pagamenti in effetti eseguiti.

Di conseguenza, non esiste una presunzione assoluta di corrispondenza della retribuzione percepita dal lavoratore rispetto a quella risultante dai prospetti di paga ed è sempre possibile l'accertamento della insussistenza del carattere di quietanza anche delle sottoscrizioni eventualmente apposte dal lavoratore sulle busta paga.

Il principio è stato recentemente esplicitamente ribadito anche nella norma che vieta l'erogazione in contanti della retribuzione, contenuta nella legge di bilancio 2018 L.208-2017. Ovvero le regole sono cambiate dal 1° luglio 2018, da quando cioè lo stipendio deve essere pagato necessariamente tramite accredito sul conto corrente ossia il bonifico bancario. Un obbligo che viene escluso solo in casi eccezionali come ad esempio nel lavoro domestico (colf, badante, domestica). Leggi a riguardo Posso pagare lo stipendio in contanti? La legge ha così cambiato le regole sul valore della firma sulla busta paga che, ad oggi, non ha più rilievo. Difatti solo l’estratto conto o la documentazione bancaria può dimostrare l’avvenuto pagamento dello stipendio e non anche la sottoscrizione del cedolino.

La busta paga che viene fatta firmare dal datore di lavoro ai propri dipendenti per ricevuta, non ha alcun valore. Tale pratica non prova che il datore di lavoro abbia effettivamente pagato il lavoratore e assolto al suo obbligo. Spesso la busta paga viene fatta firmare ai dipendenti ancor prima di ricevere materialmente il relativo pagamento. E se il datore di lavoro effettivamente non procede al versamento delle somme? In detti casi, il lavoratore può stare tranquillo. La firma sulla busta paga per ricevuta messa in calce al documento non ha quindi nessuna valenza.

Firma sulla busta paga per ricevuta: la vicenda

Il caso riguarda un dipendente che vantava differenze retributive e il mancato pagamento del trattamento di fine rapporto (TFR) per un importo complessivo di 26.831,41 euro. Il dipendente agisce per vie legali, ma la il giudice del lavoro con sentenza di primo grado rigetta la domanda del ricorrente, con la condanna dell’attore al pagamento delle relative spese.

Busta paga quietanza valore probatorio: la sentenza

I giudici della Corte Suprema respingono il ricorso della società. Per questi ultimi, la sottoscrizione è prova solo dell’avvenuta consegna della busta paga e non del pagamento della cifra ivi contenuta.

Sul tema, precedenti interventi della Cassazione ha stabilito come “soltanto la sottoscrizione apposta dal dipendente sui documenti fiscali relativi alla sua posizione di lavoratore subordinato (CUD e mod. 101) costituisce quietanza degli importi ivi indicati come corrisposti da parte del datore di lavoro, ed ha il significato di accettazione del contenuto delle dichiarazioni fiscali e di conferma dell’esattezza dei dati ivi riportati” (Cass. lav. n. 245 – 11/01/2006).

Quindi, la scusa del datore di lavoro di far valere la firma del dipendente sul cedolino come prova del fatto di aver versato l’importo indicato sullo stesso, non può essere fatto valere. Al riguardo, l’art. 1, co. 913 ha previsto anche un regime sanzionatorio; in tale articolo è espressamente specificato che il datore di lavoro o committente che viola l’obbligo di retribuire il dipendente in maniera telematica, si applica la sanzione amministrativa pecuniaria consistente nel pagamento di una somma da 1.000 euro a 5.000 euro. L’importo della sanzione varierà in base alla gravità e la durata della violazione.

In definitiva, inserire la dicitura “per accettazione” serve soltanto al datore di lavoro a indicare a che titolo il dipendente sta firmando un documento. Il dipendente, per assurdo, potrebbe anche rivendicare lo stipendio affermando di non averlo ricevuto. In questo modo, invece, si attesa che almeno il dipendente ne abbia preso visione.

Nel caso della dicitura “per ricevuta” invece, l’apposizione del nome e cognome del dipendente dimostra solo che questi ha avuto una copia della busta paga; non ha alcun valore invece in merito al ricevimento dello stipendio che il datore evidentemente dovrà dimostrare in altro modo.

Infine, la dicitura “per quietanza” sta a significare che è avvenuto il ricevimento di una prestazione e, quindi, anche del denaro. Ma questo ora non è più sufficiente. Inserire semplicemente la predetta dicitura per conservare la prova di aver adempiuto al proprio obbligo retributivo non è più valido.

Con ordinanza n. 21699/2018, la Corte di Cassazione ha affermato che la firma per ricevuta del lavoratore sulla busta paga, non dimostra l’effettivo pagamento della somma indicata sul documento. I giudici della Suprema Corte hanno evidenziato come la sottoscrizione è prova solo dell’avvenuta consegna della busta paga e non del pagamento della cifra ivi contenuta. Precedenti decisioni della Cassazione hanno evidenziato come “soltanto la sottoscrizione apposta dal dipendente sui documenti fiscali relativi alla sua posizione di lavoratore subordinato (CUD e mod. 101) costituisce quietanza degli importi ivi indicati come corrisposti da parte del datore di lavoro, ed ha il significato di accettazione del contenuto delle dichiarazioni fiscali e di conferma dell’esattezza dei dati ivi riportati” (Cass. lav. n. 245 – 11/01/2006).

Il dipendente potrebbe anche lamentare il fatto di aver ricevuto uno stipendio più basso di quello indicato in busta paga. Questa purtroppo è una prassi di alcune aziende che neanche le regole sul pagamento con bonifico sono riuscite ad arginare completamente. Difatti esiste l’abitudine di erogare, al lavoratore, l’intera busta paga sul conto corrente obbligandolo poi a restituire in contanti la differenza; in tal modo il lavoratore ottiene uno stipendio più basso di quello documentato. In tali ipotesi purtroppo spetta al lavoratore dimostrare l’illecito del datore di lavoro (magari anche con registrazioni o testimoni). Tuttavia, c’è anche da dire che se questi si rifiuta di restituire la differenza non potrà certo essere licenziato.