Tra le agevolazioni più diffuse e riconosciute alle famiglie italiane troviamo le detrazioni per i carichi di famiglia. Il coniuge a carico, i figli a carico e gli altri familiari danno diritto ad un’agevolazione fiscale consistente nell'abbattimento dell’imposta lorda (IRPEF) da pagare annualmente sul proprio reddito complessivo. In particolare, la detrazione può essere riconosciuta al contribuente direttamente dal datore di lavoro in busta paga o in fase di dichiarazione dei redditi. In questo articolo, riepiloghiamo quali sono i requisiti per risultare a carico e quali solo le novità proposte per la dichiarazione dei redditi 2020.

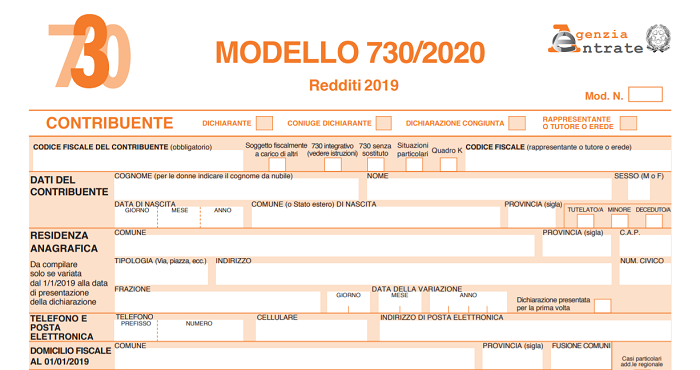

Il modello 730/2020 per la dichiarazione dei redditi contiene una serie di novità, a partire dalle nuove detrazioni fiscali fino al nuovo tetto di reddito per figli a carico: ecco il dettaglio.

Il modello 730/2020 presenta alcune novità per la dichiarazione dei redditi relativa al 2019. Ad esempio, da quest’anno possono utilizzare questo modello gli eredi che devono indicare i redditi del defunto per l’anno d’imposta fino al 23 luglio 2020.Di seguito tutte le altre novità, riassunte nelle istruzioni di compilazione del modello.

Limite di reddito per figli a carico: dall’anno d’imposta 2019, per i figli fino a ventiquattro anni, il limite di reddito complessivo per essere considerati a carico è pari a 4.000 euro.

Detrazione spese di istruzione: per l’anno 2019 l’importo massimo delle spese detraibili è di 800 euro.

Detrazione infrastrutture di ricarica: la spese sostenute dal 1° marzo 2019 al 31 dicembre 2021 in relazione all’acquisto e posa in opera di infrastrutture di ricarica dei veicoli elettrici (massimo 3mila euro), può essere detratta per il 50% in 10 rate annuali di pari importo.

Impatriati: per i contribuenti che hanno trasferito la residenza in Italia dal 30 aprile 2019, i redditi da lavoro dipendente e assimilati concorrono alla formazione del reddito nella misura del 30%, ridotta al 10% se trasferiti in Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna e Sicilia. Tali redditi, se percepiti da sportivi professionisti, vi concorrono nella misura del 50% purché sia effettuato il versamento pari allo 0,5% della base imponibile (con le modalità individuate con apposito DPCM).

Detrazione comparto sicurezza e difesa: al personale di Forze di polizia e Forze armate, titolare di reddito da lavoro dipendente non superiore, in ciascun anno precedente, a 28.000 euro, è riconosciuta sul trattamento economico accessorio (compresa indennità fissa e continuativa) una riduzione IRPEF e relative addizionali.

Detrazione riscatto periodi non coperti da contribuzione (c.d. “pace contributiva”): l’onere di riscatto per anni non coperti da contribuzione può essere detratto dall’imposta lorda nella misura del 50%, in 5 quote annuali di pari importo, nell’anno di sostenimento della spesa e successivi.

Sport bonus: riguarda i contribuenti identificati con il numero seriale indicato nella tabella A allegata al decreto del 23 dicembre 2019. Si tratta di un credito d’imposta del 65% sulle somme erogate in favore di enti gestori o proprietari di impianti sportivi pubblici ed è riconosciuto nel limite del 20% del reddito imponibile ed è ripartito in tre quote annuali di pari importo.

Credito d’imposta per bonifica ambientale: credito d’imposta del 65% (nei limiti del 20% del reddito imponibile) in tre quote annuali di pari importo, per erogazioni liberali destinate a interventi su edifici e terreni pubblici (sulla base di progetti presentati dagli enti proprietari) ai fini della bonifica ambientale – compresa rimozione amianto – della prevenzione e dl risanamento del dissesto idrogeologico, della realizzazione o ristrutturazione di parchi e aree verdi attrezzate e del recupero di aree dismesse di proprietà pubblica.

Scheda 8 per mille IRPEF: il contribuente può destinare l’otto per mille dell’IRPEF indicando una finalità tra cinque opzioni.

Nel limite di reddito di 2.840,51 € o 4.000 € che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

le retribuzioni corrisposte da Enti e Organismi Internazionali, rappresentanze diplomatiche e consolari, missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera (frontalieri) da parte di soggetti residenti;

il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva (regime forfettario).

Invece, per la determinazione del reddito complessivo per essere considerati a carico, non devono essere prese in considerazione le seguenti tipologie di reddito:

redditi esenti ai fini IRPEF (es. borse di studio; pensione di invalidità, ecc.);

redditi soggetti a ritenuta alla fonte (es. redditi da attività sportiva dilettantistica fino a 10.000 € annui).